Paralización de negocio por la covid: los argumentos que te asisten para reclamar una indemnización al seguro

La Audiencia de Gerona ha condenado a una aseguradora a pagarle a una pizzería 6.000 euros por la pérdida de beneficios. Juristas explican en COPE.es las implicaciones del caso

Un bar de Burgos cerrado por la crisis del coronavirus

Publicado el - Actualizado

5 min lectura

El 13 de febrero del año pasado, apenas un mes antes de que el Gobierno decretase el estado de alarma para hacer frente a la pandemia, los dueños de una pizzería de Gerona contrataron con SegurCaixa Adeslas una poliza de seguros para cubrir diversas contingencias. Entre las coberturas figuraba un apartado especial por "paralización de actividad” que daba derecho a una indemnización diaria de 200 euros durante 30 días sin franquicia.

Debido a las normas dictadas para paliar la situación sanitaria, la pizzería tuvo que cerrar, por lo que le pidió a la aseguradora la indemnización que entendió que le correspondía. Esta, sin embargo, se opuso alegando “el conocimiento exacto de la asegurada de la existencia de unas condiciones generales” contrarias a la indemnización. Además, alegó que “en ningún lugar de la póliza se dice que se cubran los gastos de paralización derivados de una resolución gubernativa ante una pandemia”.

Como consecuencia de la negativa de la aseguradora a abonar la indemnización, el caso llegó a los tribunales. El 20 de noviembre del año pasado el juzgado de primera instancia número 2 de Gerona le dio la razón a SegurCaixa Adeslas sobre la base de que el contrato de seguro no cubría las pérdidas resultantes de “limitaciones o restricciones impuestas por cualquier organismo o autoridad pública”.

Sin embargo, la pizzería recurrió a la Audiencia Provincial de Gerona, que este mes le ha dado la razón. En la sentencia número 59/2021, de 3 de febrero, el magistrado Fernando Lacaba argumenta que la sentencia de primera instancia “no tiene en cuenta las características del contrato de seguro, en orden a la naturaleza de las cláusulas y su incidencia en el caso concreto”.

“El hecho de que la póliza examinada no contemple expresamente la cobertura del riesgo referido a la paralización del negocio por la pandemia impone que su exclusión reclamaba los requisitos del artículo 3 de la Ley del Contrato de Seguro -estar destacada de forma especial y aceptación por escrito del asegurado- (…) Aceptar lo contrario supondría tanto como restringir la cobertura esperada por el asegurado”, argumenta la sentencia de la Audiencia Provincial.

LOS LÍMITES DEBEN DESTACARSE DE FORMA ESPECIAL

Y es que, el magistrado considera que el supuesto de paralización de actividad como consecuencia de la pandemia es una cláusula “limitativa” y no “delimitadora del riesgo asegurado”. Mientras que las delimitadoras definen "el compromiso que asume la compañía aseguradora" y no tienen que ser aceptadas de manera específica por el asegurado, las "limitativas" sí porque restringen su derecho a una indemnización. Por eso, insiste el magistrado en que la exclusión tenía que estar destacada de forma especial y ser expresamente aceptada por escrito por la pizzería. “Formalidades que resultan esenciales para comprobar que el asegurado tuvo un exacto conocimiento del riesgo cubierto”, justifica la Audiencia Provincial de Gerona citando jurisprudencia reciente del Tribunal Supremo.

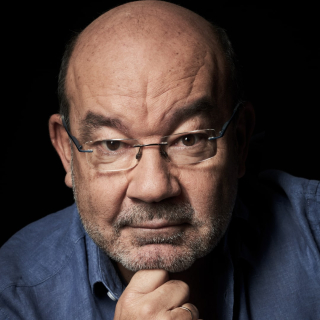

El fallo, que es firme, podría abrir la puerta a una oleada de reclamaciones de las miles de empresas que en todo el Estado han tenido que cerrar por culpa de la pandemia. Así lo considera Chantal Moll, profesora de Derecho Civil en la Universidad de Barcelona y vicepresidenta de la Sección de Derecho Civil del Colegio de Abogados de Barcelona, que explica que "esta sentencia va a obligar a las aseguradoras a ser mucho más transparentes en la redacción de los contratos de seguro y a establecer las limitaciones a la cobertura". La jurista recuerda, no obstante, que esta sentencia "es la primera que trata el tema de los efectos extraordinarios de la pandemia" y que "todavía no constituye jurisprudencia", pero "sí es un aliciente".

"Desgraciadamente, la redacción de los contratos de seguro no es todo lo clara y transparente que debería ser. El asegurado nunca sabe exactamente lo que le cubre el seguro y la cultura popular ha acuñado la frase 'hay que leerse la letra pequeña'. Sin embargo, no tendría que ser tan difícil conocer los derechos que uno tiene. La transparencia ha de proyectarse como valor transversal en toda la contratación y en general en la sociedad", subraya Moll en declaraciones a COPE.es.

Un establecimiento de hostelería de Navarra cierra la persiana durante la crisis del coronavirus

RECLAMAR AL SEGURO A LA MAYOR BREVEDAD

Salvador Salcedo, abogado y socio de la firma Ático Jurídico, explica a COPE.es que las empresas que se encuentren en una situación similar a la de la pizzería recurrente deben reclamar a sus aseguradoras “a la mayor brevedad”. En todo caso, la Ley del Contrato de Seguro dispone que la acción prescribe a los dos años. “Una vez hecha la reclamación a la aseguradora, si te dice que no, lo más práctico es la reclamación judicial”, explica el letrado.

UNESPA, que representa los intereses de las entidades aseguradoras, alega que en España, “en general, no existe cobertura de pérdida de beneficios derivada de cierres de negocio por decisiones de la autoridad decretadas a raíz del estado de alarma”. Por eso, mantiene que “para que la cobertura por interrupción de negocio se active, debe haberse producido un daño material cubierto por la póliza sobre los bienes asegurados”. En su opinión, la sentencia de la Audiencia Provincial de Gerona no entra en el fondo de esta cuestión “y se centra en aspectos formales de la póliza, como, por ejemplo, que la cláusula de cobertura no esté aceptada expresamente por el asegurado”.

Pese a ello, el abogado explica que hay que “analizar la cobertura” concreta de cada póliza para saber si realmente hay derecho a una indemnización derivada de la pérdida de beneficios por paralización de actividad. Salcedo recuerda que la Audiencia Provincial de Gerona sigue pronunciamientos de otros países de nuestro entorno como los de Francia o Reino Unido.

Y es que, aunque otros juzgados y/o tribunales pueden seguir un criterio contrario al del magistrado Lacaba, por lo pronto “nos encontramos ante una sentencia dictada por una audiencia provincial”, la cual extiende su jurisdicción a toda la provincia en cuya capital tiene su sede. De haber interpretaciones judiciales distintas, el letrado explica que “el caso puede llegar al Tribunal Supremo”, que sería el encargado de dirimir en última instancia la repercusión de las circunstancias derivadas de la covid en este tipo de contratos.

Hasta ahora, y al margen de la pandemia, el alto tribunal ha insistido en que el contrato de seguro “se configura como instrumento jurídico de protección del asegurado frente a determinados riesgos que operan como motivo determinante para su celebración por parte del tomador, que pretende de esta forma preservarse de ellos ante el temor de que llegaran a producirse, generándole un perjuicio”.

FUENTES CONSULTADAS: