En COPE, las claves sobre la caída del banco de las tecnológicas: "Esto es más pequeño que Lehman Brothers"

Distintos especialistas explican en esta radio en qué consiste la crisis del Silicon Valley Bank y las consecuencias que puede tener

Este banco "gestionaba millones de millones, mientras que aquí de lo que estamos hablando es de 250 millones"

Madrid - Publicado el - Actualizado

4 min lectura

La reciente debacle del banco regional Silicon Valley Bank (SVB) de California, el decimosexto banco estadounidense por capitalización, ha desatado un tsunami financiero en el país, que está poniendo en aprietos a una decena de corporaciones medias y pequeñas, y en menor medida a las acciones de los gigantes financieros. COPE, analiza la magnitud real de este terremoto y hasta donde pueden llegar sus consecuencias, así como si puede tener algún tipo de efecto en Europa y España.

A corto plazo sí ha tenido un impacto. Tal y como informaba Fernando Mañueco este lunes. El índice Ibex 35 ha cerrado el lunes en 8.958 puntos, perdiendo un 3,5%. La caída de las acciones bancarias han sido rotundas y en la bolsa española los bancos tienen un gran peso, lo que explica el peor comportamiento del Ibex frente a otros índices. Es cierto que habían subido mucho y muy deprisa en lo que va de año y los inversores han querido proteger esas ganancias. Pero, en general, los mercados han reaccionado demasiado negativamente al colapso del Silicon Valley Bank.

El presidente Biden no ha tardado en enviar un mensaje de tranquilidad, antes de la apertura de Wall Street y de abandonar la Casa Blanca camino de California. El presidente aseguraba que el sistema bancario del país, el sistema bancario de los Estados Unidos, es seguro. Afirmaba que ni particulares, ni empresas con dinero en los bancos afectados, perderían sus fondos. Wall Street captó el mensaje tras una jornada con movimiento. Caídas de menos de medio punto en sus principales índices e incluso números en positivo: un 0,45 % para el tecnológico Nasdaq. Ante esta situación, muchos analistas predicen que la Reserva Federal no incrementará los tipos de interés en su reunión de la próxima semana o que el incremento será mínimo.

"Más pequeño que Lehman Brothers"

El SVB financiaba muchas compañías tecnológicas de EEUU. El reajuste tecnológico que ha habido durante estos meses ha influido en su colapso. Luis García es experto financiero y explica a COPE que "este banco no solo depende de hipotecas, sino también de préstamos que ha dado a gente relacionada con el mundo de la tecnología": "Ahí hay un problema, se está despidiendo gente. Tienen cierta crisis debida al ajuste que tienen que hacer. La exposición este banco a ese sector tecnológico que es muy grande y esa exposición es lo que le ha hecho quebrar".

Eso sí, los expertos no ven cerca que vayamos a asistir a un efecto contagio en los bancos europeos y es que hay diferencias importantes con la quiebra de Lehman Brothers. Este banco "gestionaba millones de millones, mientras que aquí de lo que estamos hablando es de 250 millones", concreta Luis García, que asegura que "esto es mucho más pequeño que Lehman". Además, "está mucho menos conectado con el resto del sistema financiero que Lehman". Los expertos confían en que en un par de semanas todo esto sea una anécdota.

Así lo vive un emprendedor español

Syrus Akbary Nieto, emprendedor español en Silicon Valley, es el CEO de una startup que se ha visto afectada por la quiebra de uno de los bancos. En TRECE ha explicado que "es un banco que se creía estable", pero a él "un inversor" le avisó "el jueves" de que había "noticias en el stock de mercado de este banco". "Nada más saber de esto, intenté crear unas cuentas de banco fuera para mover el dinero, pero no nos dio tiempo a mover el dinero", resume este afectado por lo sucedido al otro lado del charco.

Aunque Joe Biden ha asegurado que el dinero está garantizado, Syrus explica en 'TRECE Al Día' de TRECE que "los ahorros que teníamos en este banco estaban asegurados con 250.000 dólares" y, en su caso, tenía "tres millones". "Con ese dinero no nos da para seguir con la compañía", asume. "Probablemente, el problema que ha tenido este banco lo vayan a tener otros muchos bancos, por lo que estamos intentando recapitalizar nuestra empresa no solo en Estados Unidos, sino en Europa también", añade.

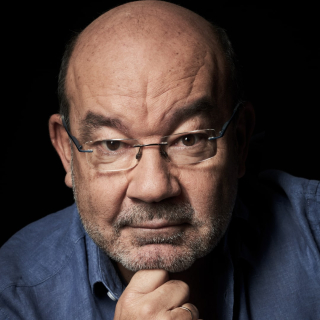

Marc Vidal

Pero, ¿por qué ha ocurrido esto? El experto económico Marc Vidal se ha centrado en 'Herrera en COPE' en las diferencias entre los bancos norteamericanos y los europeos: "Allí deben hacer constantemente valoraciones de sus activos al precio del mercado. Y como las tecnológicas, sus clientes mayormente, se desplomaron en 2022, su estructura de activos ha perdido valor y no tienen suficiente capital para garantizar la solvencia de la entidad". No se atreve a hablar de la "antesala de una crisis en la industria financiera", coincidiendo con el análisis de Luis García.