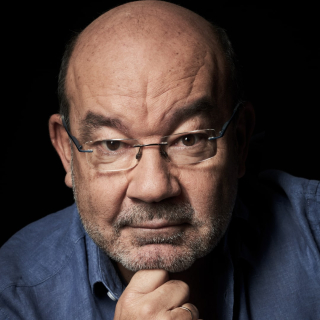

Comienza marzo con subidas generalizadas. Jose Andrés Álvarez, asesor de Renta 4 Banco, explica por qué

Madrid - Publicado el - Actualizado

3 min lectura

Con Jose Andrés Álvarez, asesor de inversiones de Renta 4 banco, analizamos en Cope León la subida de los mercados financieros.

Según Jose Andrés, los datos del PMI, la relajación de las TIRs tras los repuntes de la última semana de febrero, los estímulos fiscales en Estados Unidos y la aprobación de la vacuna de Johnson & Johnson por la FDA sirvieron de ayuda a los mercados.

Los PMI son indicadores adelantados que utilizan las bolsas para anticiparse a los movimientos de otros inversores. Son una buena predicción de lo que puede crecer el PIB y en consecuencia las ventas de las compañías. Es como poner un medidor que sea fiable casi al 100%.

Los últimos PMIs han sido buenos tanto en Estados Unidos como en la zona Euro, cercanos a 60. Durante el confinamiento del año pasado llegaron a estar por debajo de 30, así que éste es un buen dato. Cuando estos indicadores están por debajo de 50 anticipan recesión, como posteriormente se ha visto en los datos de PIB de 2020 recientemente publicados, (los más negativos de los últimos 80 años).

Por tanto, cabría esperar que este año hubiera crecimiento, pero hacer una predicción así no es tan sencillo. Primero parte de este crecimiento ya está reflejado en las valoraciones de los mercados; luego algunos sectores como el tecnológico y renovables parece que han ido demasiado lejos. Además una de las condiciones que pueden hacer descarrilar este mundo ideal para los mercados es el repunte de las TIRs o que algunos analistas vean contraproducente el nuevo estímulo fiscal.

Recordar que la TIR es el rendimiento de un bono, es decir, el tipo de interés de la renta fija. El mercado de bonos cotiza todos los días como las acciones. Existe un mercado primario cuando se lanza por primera vez esa emisión de bonos, pero una vez emitidos, el precio sube y baja como las acciones. Si el precio baja, sube la rentabilidad, o sea, la TIR sube. Como siempre si esos movimientos son muy bruscos hay nerviosismo.

Los bonos fluctúan como las acciones, es decir por expectativas, bien sea de las políticas de los bancos centrales o en otras ocasiones como la actual, el temor a que esta nueva inyección de liquidez acabe provocando un exceso de dinero en el sistema que se transmita a los precios generando más inflación de la prevista. Si ocurre esto en este caso es el mercado el que obligaría a los bancos centrales a cambiar su política monetaria, pues no tendría sentido unos tipos oficiales al 0% cuando en el mercado están en el 1% por ejemplo.

En apenas unos días el bono a 10 años en Estados Unidos ha pasado de una rentabilidad del 1,30% al 1,55% aunque ayer bajó y el alemán del menos 0,55% al menos 0,35%. Si la presión continúa, tendrían que cambiar su política lo que podría poner en peligro la recuperación que están descontando los mercados.

Además las vacunas también entra en juego en las finanzas. Si se consigue controlar la pandemia se volverá poco a poco a la situación anterior de consumo, ocio, viaje y los bancos centrales podrán relajar la política ultraexpansiva de liquidez para no sobrecalentar la economía y que no se dispare la inflación.

Recordamos que las oficinas de Renta 4 Banco están en Ordoño II 35.