Te explicamos qué es la Salud Financiera con BBVA

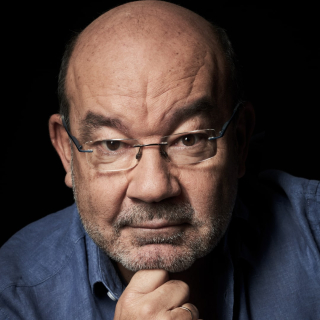

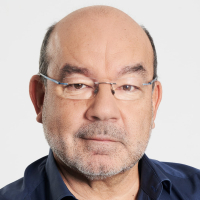

Gonzalo Rodríguez es Director de Desarrollo de Negocio de BBVA España nos ha explicado en que consiste la salud financiera.

Te explicamos qué es la Salud Financiera con BBVA

Madrid - Publicado el - Actualizado

4 min lectura

Cada lunes en La Linterna vamos a sacar un ratito para hablar de una cuestión fundamental y que nos afecta a todos. Te hablo de la salud financiera y lo vamos hacer de la mano de BBVA. Para ello te voy a dar algunos datos curiosos. Mira, según diversos estudios el dinero es una de las causas de mayor estrés en todo. Mira, cuando no lo tienes y si me apuras cuando lo tienes también. Y eso en la era post covid, se acentúa más en todos los sentidos. En las encuestas el dinero figura entre los principales problemas de los españoles. Te pongo un ejemplo según una muestra de Ernst & Young tras la pandemia, el 42% de los consumidores, casi la mitad, está, estamos extremadamente preocupados por nuestras finanzas personales. Gonzalo Rodríguez es Director de Desarrollo de Negocio de BBVA España nos ha explicado en que consiste la salud financiera: “Es como el bienestar o la tranquilidad que podemos conseguir con la gestión de la economía personal o familiar. En el fondo, una buena salud financiera es como una buena salud física. La salud física, el hacer ejercicio y tener una buena dieta nos da una mejor calidad de vida y tranquilidad. La salud financiera también nos da tranquilidad en ese sentido, el saber que podemos hace frente a cualquier imprevisto que nos llegue, ya sea de un gasto o de desempleo. El ahorrar para un proyecto importante, para la jubilación. Pues todo esto nos da tranquilidad al igual que la salud física”.

Gonzalo Rodríguez subraya la importancia de esta salud financiera: “La salud física y la salud financiera son las principales causas de estrés de todas la personas. En definitiva tener que a hacer frente a cualquier imprevisto que nos llegue, no tener dinero suficiente o el querer abordar un proyecto importante para un hijo o llegar a la edad de jubilación y no saber si vamos a poder mantener el nivel de vida, causa estrés y ansiedad”.

El Director de Desarrollo de Negocio de BBVA España ha asegurado que una perfecta salud financiera aporta tranquilidad: “Por tanto, lo que tenemos que hacer es gestionar la economía y las fianzas para tener esa tranquilidad. Si tenemos controlados los recibos y sabemos que podemos llegar a fin de mes, si tenemos un colchón para imprevistos, si no nos endeudamos por encima de nuestras posibilidades... Todo esto nos da tranquilidad y es importante para todos, independientemente del punto de partida, del nivel de ingresos o de la capacidad económica”.

Para mejorar nuestra salud financiera, Gonzalo no da algunos consejos: “Lo primero es un buen equilibrio entre ingresos y gastos. Y lo segundo, un nivel de deuda que sea asumible. Esto nos permite ir haciendo un pequeño colchón de ahorro mes a mes que permite cubrir imprevistos y planificar otras metas como puede ser la jubilación. Para este equilibrio entre ingresos y gastos, hay una regla que no deja de ser una regla, es el 50%, 30%, 20%. Un 50% de tus ingresos los podemos dedicar a gastos fijos que tenemos: hipoteca, luz, agua, alquiler, colegios... Un 30% para gastos mas variables de los que podemos prescindir como ocio y restauración. Y un 20% de ahorro. De esta forma, se hace un colchón para afrontar cualquier imprevisto. Deberíamos tener siempre un colchón financiero que nos cubra seis meses de gasto. A partir de ahí, si conseguimos ese colchón, debemos pensar como sacar mas partido a nuestro dinero de cara a otras metas vitales y de cara a la jubilación. Para todo esto lo mas importante es el hábito al igual que en la salud física”.

Para esta salud financiera es fundamental el apoyo de la tecnología: “La tecnología es clave. En primer lugar, por la aplicación móvil de BBVA, nos permite llegar a miles de clientes de forma inmediata. Y en segundo lugar, como conocemos el nivel de ingresos, de gasto, su saldo, su nivel de ahorro, su edad, podemos realizar recomendaciones muy personalizadas, de tal forma que podemos ayudar a cada cliente a controlar mejor su día a día. Si sabemos que puede quedar al descubierto le avisamos con antelación al igual que si llega un cargo. También ayudamos a ahorrar, a través de herramientas que nos da la tecnología, la posibilidad de cuando hacemos una compra apartar un porcentaje y ahorrarlo. Cuando nos llega la nomina, apartar parte de ahorro. O ver cuanto nos gastamos en suscripciones que no estamos usando y cuanto nos podemos ahorrar. Y también ayudamos a planificar, podemos ver fácilmente como evoluciona el patrimonio financiero como el no financiero. En definitiva, conocemos a cada cliente y le ayudamos a tomar mejores decisiones. Les ayudamos a hacerles la vida mas sencilla y fácil y esto lo permite sin duda la tecnología”.