Europa deja en manos de la Justicia española dictaminar si las hipotecas vinculadas al IRPH son abusivas

La sentencia supone un varapalo para la banca, que podría tener que hacer frente a una factura de hasta 44.000 millones de euros en reclamaciones

Europa deja en manos de la Justicia española dictaminar si las hipotecas vinculadas al IRPH son abusivas

Madrid - Publicado el - Actualizado

3 min lectura

El Tribunal de Justicia de la Unión Europea (TJUE) dio este martes la razón a los consumidores con hipotecas referenciadas al índice IRPH al sentenciar que los jueces españoles deben controlar si se comercializaron de forma abusiva, lo que permitiría exigir compensar a los afectados cuando sea el caso.

La corte con sede en Luxemburgo precisa que, cuando se considere que hubo un abuso, el juez nacional podrá sustituir el IRPH por otro índice legal para proteger a los consumidores de las consecuencias perjudiciales que podría conllevar la anulación del contrato de préstamo.

TAMBIÉN TE PUEDE INTERESAR

IRPH: claves y consecuencias de una sentencia que afecta a las hipotecas

La sentencia supone un varapalo para la banca, que podría tener que hacer frente a una factura de hasta 44.000 millones de euros en reclamaciones, ya que las entidades españolas tenían una cartera de 15.500 millones de euros en hipotecas referenciadas al índice de referencia de préstamos hipotecarios (IRPH) al cierre de 2019.

El IRPH es un índice oficial que elabora mensualmente el Banco de España desde 1994.

La polémica por su uso se desencadenó entre 2013 y 2016, cuando se estabilizó en valores próximos al 2 %.

En la práctica, esto dejaba a los clientes con IRPH en desventaja respecto a los hipotecados con euríbor, cuyas cuotas se fueron reduciendo de forma considerable por la caída progresiva del índice a terreno negativo.

Los consumidores comenzaron a solicitar entonces la nulidad del IRPH por "abusivo" y poco transparente.

En noviembre de 2017 el Tribunal Supremo avaló el IRPH al considerar que la mera referencia de una hipoteca a un índice oficial no implica falta de transparencia ni abuso alguno.

Los afectados llevaron entonces el caso ante el TJUE, que hoy debía aclarar si el índice es nulo o ilegal, si tiene que estar sometido a los mismos controles de transparencia que otros productos y cuáles serían las consecuencias de declararlo nulo.

La sentencia de la corte europea contradice al Supremo y declara que los tribunales nacionales están obligados a "examinar el carácter claro y comprensible" de las cláusulas que fijan el tipo de interés de la hipoteca basado en un índice, el IRPH en este caso.

Para que esta cláusula se considere transparente, no solo tiene que ser comprensible desde el punto de vista "formal y gramatical", sino permitir que un consumidor "medio" entienda cómo funciona el método de cálculo del tipo de interés y sus consecuencias económicas, precisa el juez.

Esto supone, en particular, que debe informarse del método de cálculo en términos "fácilmente asequibles", así como de la evolución del índice en el pasado.

Además, el TJUE dictamina que, cuando el juez nacional considere que la cláusula era abusiva y la declare nula, podrá sustituirla por otro "índice legal aplicable" si las partes no acuerdan otra cosa.

Ello, siempre y cuando la hipoteca no pueda subsistir si se suprime la cláusula abusiva, y la anulación del contrato en su totalidad "dejara al consumidor expuesto a consecuencias especialmente perjudiciales".

La corte no precisa, sin embargo, si debe utilizarse el euríbor, referencia del 90 % de las hipotecas en España, u otro.

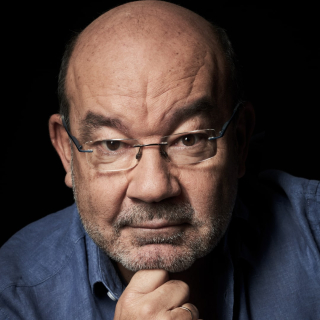

Tras el veredicto hoy de Luxemburgo, relativo a la reclamación de un consumidor contra Bankia, serán los jueces españoles los que deban determinar en cada caso si hubo abuso y las consecuencias.

Esto supone un espaldarazo para las organizaciones de consumidores, que calculan que cientos de miles de clientes con hipotecas ligadas al IRPH pagaron de media un sobrecoste de unos 20.000 euros por cada 200.000 de hipoteca, según Asufin.