OPINIÓN

Experiencias compartidas

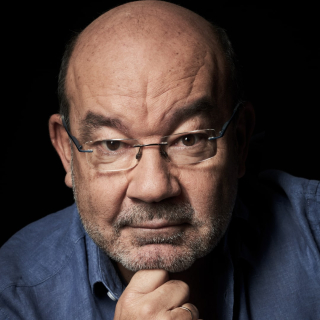

El experto en economía de COPE Jaén, Ignacio Villar, analiza la actualidad económica en su columna de opinión

El experto en economía de COPE Jaén, Ignacio Villar, analiza la actualidad económica en su columna de opinión

Madrid - Publicado el - Actualizado

3 min lectura

Hace uno días, en una entrevista en televisión, preguntaban a un gestor de un fondo de inversión de una compañía española sobre algunos consejos para rentabilizar los ahorros de los ciudadanos. La entrevista estaba provocada por el deseo de la presentadora de conocer las causas que han motivado el aumento del ahorro de los hogares y porqué, a pesar de esta mayor acumulación de efectivo en las cuentas de los particulares, la riqueza financiera de las familias había descendido un 6.3% en el último trimestre. Para terminar, interesaba del experto las recomendaciones concretas para tratar de rentabilizar esos excedentes de efectivo, o para recuperar las pérdidas registradas en sus inversiones financieras cosechadas en los últimos meses.

Conviene recordar, antes de acceder a conocer el criterio de este especialista, que la riqueza financiera está integrada por depósitos de efectivo en entidades financieras, que, en el período computado, subieron un 2.37%, el efectivo en sus hogares, cuyo comportamiento fue un 3.70% negativo, los planes de pensiones y seguros, cuya tasa descendió un 4.20%, y los fondos de inversión e inversiones en bolsa que cedieron hasta un 9.93%. En realidad, la pauta descendente general del valor de los bienes financieros de las familias está muy influenciada por las secuelas provocadas por la crisis sanitaria que ha golpeado con fuerza en los mercados financieros determinando bajas contundentes en las bolsas y en el valor de las participaciones de los fondos de inversión y planes de pensiones.

Por otro lado, no es necesario profundizar mucho en los mercados para comprobar que la ofertas de inversión de los bancos, una vez que se ha disipado el atractivo de los depósitos a plazo, se centran en dirigir los efectivos directamente a inversiones en renta fija o en renta variable, generalmente en forma de participaciones en Fondos de Inversión en algunas de las diversas y numerosas modalidades y combinaciones que permiten los propios activos financieros. Sin embargo, muy pocas de ese cúmulo de posibilidades permite ofrecer una rentabilidad deseada algo atractiva y, lo que es más importante, asegurar que su inversión no sufrirá una merma, salvo que las participaciones se moneticen al vencimiento del activo financiero subyacente, generalmente emitido a largo plazo, aunque las ventanas de liquidez, habituales en algunos casos, permitan la recuperación del efectivo a tipo de mercado en ese momento.

Como habrán adivinado, no podía ser otra la respuesta del experto, que es la que suelo facilitar a algún familiar, amigo o conocido, cuando me interpelan para sugerir algún cauce de inversión rentable para sus ahorros ya que, efectivamente, la consecución de una rentabilidad esperada para nuestra inversión, en el mejor de los casos, requiere, como primera premisa, asumir el riesgo implícito que conllevan las inversiones en activos financieros o sus derivados.

En consecuencia, en estas circunstancias, especialmente si el nivel de la cultura financiera del inversor no le permite discernir y valorar claramente las ofertas de inversión que recibe, tengo que aconsejar que, por el momento, dejen sus efectivos en sus cuentas o cartillas a la espera de que variables como los tipos de interés, la evolución de la recuperación económica y sus efectos y repercusión en los niveles de volatilidad de los mercados, tanto de renta fija como variable , especialmente, en este período de infausta inquietud, ofrezcan una perspectiva menos confusa, porque, al final, esta es la inversión más acertada y segura sobre todo en tiempos en que la inflación no va menguar la capacidad adquisitiva de sus ahorros al menos en el medio plazo.