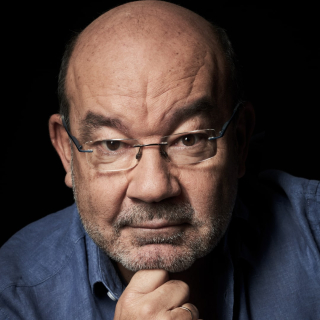

"Estoy haciendo cuentas": Carlos Herrera, desconcertado por su primera hipoteca, entre lo mejor del año

En 'Herrera en COPE' repasamos los mejores momentos de la temporada, entre los que destacamos esta confesión del comunicador sobre su primera hipoteca

"Estoy haciendo cuentas": Carlos Herrera, desconcertado por su primera hipoteca, lo mejor del año

Publicado el - Actualizado

3 min lectura

Comprarse una casa viene de la mano con el hecho de hipotecarse. Más allá del tiempo que vayamos a estar atados a estos pagos mensuales con el banco, siempre da miedo tomar la decisión por el hecho de saber que estaremos amarrados durante unos años. En 'Herrera en COPE' estamos repasando los mejores momentos de este año, los más destacados y los más vistos de toda la temporada.

Y en esta ocasión, precisamente, hablamos de hipotecas. Fue precisamente a raíz de una entrevista que realizó el comunicador de COPE, Carlos Herrera, al presidente del Foro de los Economistas Inmobiliarios, Julián Salcedo, cuando el Herrera terminó confesando cómo fue el trámite hipotecario que tuvo que vivir.

Como tantos otros españoles, en la época en la que los créditos eran más accesibles, él quiso preguntar al experto por el motivo por el que las condiciones han cambiado tanto del momento en el que él tuvo que amortizar su crédito, a las condiciones que hoy en día viven muchos españoles. Puedes escucharlo aquí:

-

La hipoteca que tuvo que pagar Carlos Herrera

Carlos Herrera preguntó: "Yo estoy haciendo cuentas. Los que estamos aquí, si compramos una casa alguna vez", planteó.

"Yo la primera casa que se compró mi familia, la compré yo. Fue un humilde acudidero que costaba en el año 85, 11 millones de pesetas", explicó en su consulta al experto. "Yo pagaba el préstamo al 20 por ciento y cuando el Santander bajó, en aquella operación de Botín al 11, que fue una revolución, era al 11 por ciento. ¿Cómo lo hacíamos entonces?", quiso preguntar en comparación con ambas situaciones.

La diferencia con los créditos a través de los años

Para Julián Salcedo, el tema estaba claro: "Las hipotecas estaban al 20 por ciento, pero la inflación estaba a tasas disparadas. Hay una relación directa entra la inflación y los intereses. Cuando la inflación es muy elevada, los que prestan dinero, los bancos remuneraban los depósitos hasta el 10 o el 8 por ciento por tener el dinero depositado a plazo o a plazo fijo", quiso recordar.

"Hemos tenido un decenio de tipos de interés cero, negativos. Durante ese largo período, donde los tipos eran bajos y la liquidez abundante, era fácil endeudarse. Era recomendable, porque con ese tipo de interés tan bajo, por poco que subiera el valor de la propiedad inmobiliaria te compensaba", explicó detalladamente tras la pregunta de Herrera.

Una experta da el truco definitivo para elegir bien entre hipoteca fija o variable

Patricia Suárez es presidenta de ASUFIN (Asociación de Usuarios Financieros) y hace unos meses en 'La Tarde' aseguró: "Si vemos los datos, en principio y comparado con otro países europeos sí que debería haber competencia, pero si luego trasladamos esas cifras no hay competencia. Pero claro, los depósitos o las cuentas remuneradas no se están viendo esos tipos de interés. Si comparamos cómo se están remunerando los depósitos en los bancos españoles y portugueses no se observa esa subida de tipos de interés. No se está trasladando la política monetaria del Banco Central Europeo en nuestro país".

Según un estudio de Fotocasa, un 13% de personas con una hipoteca variable ha tratado de modificar sus condiciones y no ha podido. ¿A qué se debe? ¿Por qué compensa a los bancos mantenerlos en esa modalidad?

-

Por ley, actualmente los gastos derivados de las novaciones, que es una de las fórmulas a las que acuden los hipotecados y que supone un cambio en las condiciones del préstamo para la vivienda, deben asumirlos las entidades financieras, ¿Tiene esto algo que ver para que sean reticentes al cambio? Es decir, que quieran ahorrarse este gasto.

Casi dos meses han pasado desde que el Gobierno aprobara los avales ICO destinados a la compra de vivienda por parte de jóvenes y familias con menores a cargo y todavía no tienen fecha para estar operativos. No solo eso, es que ni la banca conoce los detalles del convenio. ¿Por qué? ¿Esto se veía venir?

El plazo para reclamar la devolución de los gastos de formalización de préstamos hipotecarios llega a su fin, tras prorrogarse hasta el 14 de abril de 2024, lo que ofreció un período extra a quienes se vieron perjudicados por esta práctica bancaria.