Los tipos de interés a largo plazo están en los máximos de los últimos 20 años

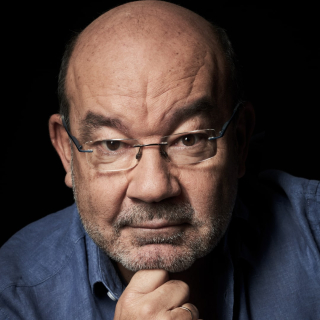

Juan Pablo García Valadés, asesor de inversiones de Renta 4 Banco, hace balance del comportamiento de los mercados financieros

Juan Pablo García Valadés, asesor de inversiones de Renta 4 Banco

León - Publicado el

3 min lectura

Los tipos de interés vuelven a ganar protagonismo y hoy en Mediodía en COPE León, Juan Pablo García Valadés, asesor de inversiones de Renta 4 Banco, en Ordoño II 35, León, hace balance del comportamiento de los mercados financieros.

En varias ocasiones Valadés ha hecho referencia al "mundo del 5%" refiriéndose al escenario en el que los tipos de interés de largo plazo se situasen en ese nivel, un nivel que hace tan sólo un año era impensable, pero que ha llegado finalmente el pasado jueves, cuando el tipo de interés del bono del Tesoro americano a diez años superó el 5%, por primera vez desde julio del año 2007. A la vez, el tipo de interés fijo de las hipotecas a 30 años en EEUU ha superado el 8% por primera vez desde el año 2000.

Repercusión en las Bolsas

Las Bolsas, como era de esperar, han acusado el impacto con descensos semanales del 2,7% en el Eurostoxx, del 1,6% en el Dow Jones, del 2,4% en el S&P y del 3,2% en el Nasdaq, unas caídas que a juicio de Juan Pablo "son moderadas si tenemos en cuenta que, a la ya mencionada subida de tipos, hay que añadir el entorno de fuerte incertidumbre generado por la guerra en Gaza y la escalada de los precios del petróleo, que superan ya los 90 dólares por barril".

Motivos del incremento de los tipos de interés del bono americano a largo plazo

Hay varias razones que explican esta subida de los tipos de interés del bono a largo plazo.

-La primera razón es que la Fed ha dejado claro este verano que mantendrá los tipos altos durante tiempo, lo que aleja la expectativa que alimentaba parte del mercado de una pronta bajada de tipos.

-La segunda es que la inflación ha repuntado un poco y con el petróleo por encima de 90 dólares y subiendo, se desvanece un poco la idea de una rápida bajada del IPC.

-La tercera es que las políticas fiscales son muy expansivas y siendo el 2024 año electoral en EEUU, no es previsible que el gasto público vaya a menos y por tanto se emitirán más bonos.

-Y la cuarta es que, con China y Japón vendiendo sus bonos americanos, no se ve quién va a comprar esos bonos si no es la propia Fed, y la Fed dice que no lo hará, luego el Tesoro tendrá que pagar más tipo de interés.

El mercado, al subir los tipos de largo plazo, está ayudando a la Fed a no tener que subir los tipos de intervención de corto plazo. Esa idea sobrevoló la intervención de Jerome Powell en el Economic Club de Nueva York el pasado jueves y, aunque al mercado le habría gustado que Powell dijera de forma explícita que no va a subir los tipos en noviembre, lo cierto es que Powell, sin decir eso, dio suficientes señales como para pensar que a lo mejor la Fed da por concluidas, de momento, las subidas de tipos, lo cual no significa que los vaya a empezar a bajar pronto.

Comportamiento de los Mercados

Tras las caídas de esta última semana, el S&P se enfrenta otra vez, como sucedía a principios de octubre, al nivel de los 4200 puntos, un nivel técnico importante al coincidir con la media móvil de 200 sesiones. Esta semana publican resultados algunas grandes tecnológicas, compañías que suponen un porcentaje muy elevado de la capitalización del S&P y que, además, son las lideres de este ciclo.

Si cede un poco la tensión en Gaza, si las grandes tecnológicas ayudan un poco y si el mensaje del BCE, que se reúne el jueves y que no se espera que toque los tipos, es medianamente contemporizador, Valadés cree que la caída del S&P y de las Bolsas puede contenerse, o más bien, posponerse.